ウーバーイーツで使う靴は、経費にできるのか?できないのか?という点については、ベテラン配達員や個人事業主としてのキャリアが長い人でも、意外と知っている人は少ないです。

ハイジ

ハイジ恥ずかしい話ですが、当の私も、去年UBER開始してから最初の青色申告をするまで、靴の経費化に関する事情を全く知りませんでした…。

私は税理士やファイナンシャルプランナーなどの専門資格は無いですが、個人事業主として7年、配達員として3年、税務署からの指摘や大きな問題を抱えずに経費申請・確定申告を経験してきているので、このテーマについて全く知識や経験が無い事業主・配達員の方にとっての判断の材料に少しでもなれば幸いです。

ウーバーイーツで使う靴は経費にできるのか

個人事業主なら、業務上必要な場合に限り経費に出来る

結論から言うと、「仕事でのみ使う靴」に関しては経費にすることは可能ですが、プライベートにも流用する事が可能な靴は経費にする事ができません。税務署で発見され指摘を受けた場合、高い確率で否認されます。

具体的には、革靴・スニーカーはプライベートでも十分に使えてしまう為、これを経費として認めてしまうと、仕事用とプライベート用を明確に線引きする基準が曖昧になり、高価な靴や趣味で買った靴の経費化を止められなくなることが、税務署が許可をしない背景だと思います。

これは配達員以外の仕事の場合も同じで、例えば営業マンの財布・ネクタイ・スーツなども、私生活や冠婚葬祭に流用できてしまう為、経費としては認められません。

上記の別記事で、私はウーバーイーツの稼働用にウール素材の靴をお勧めしていますが、これは記事中で書いている通り、普段使いもできる点がむしろメリットであり、経費にできないことを差し引いても使うメリットが大きいと思っているからです。

あくまでも全額経費にすることにこだわりたい場合は、ワークマンの作業靴のように「どう考えても普段使いして街を歩くとは考えられない靴」を買って使うようにすれば、経費として申請をしても突っ込まれにくくなります。

法人の経営者や会社員として靴を買った場合は、経費にならない

個人事業主ならウーバーからの業務委託で業務上必要であれば経費になりますが、法人…つまり会社の費用で購入した、社長・役員・会社員の靴は、業種や規模を問わず、ほぼ確実に経費になりません。

理由は、経営者も従業員も会社から給与を得ている給与所得者であり、給与所得控除という概算経費が認められているからです。

参考リンク:給与所得控除とは(国税庁のページ)

原則として、給与所得者個人が使う靴などの仕事で必要な出費は、給与所得控除という、年収に応じてざっくり事前に控除した経費があるのだから、その範囲内で使ってねというのが、税務署の考え方です。

法人でも経費にして、個人としても経費にできたら、一度の出費に対して2度の経費精算を税務署が認めることになり、倫理的に問題です

この点から、仮にあなたが会社員として副業でUBERをやっていたとしても、確定申告が義務付けられる年間20万円以上の売上が発生した場合は、節税や経費精算の理由から、開業届を出して個人事業主になっておくことを、私は強く推奨します。

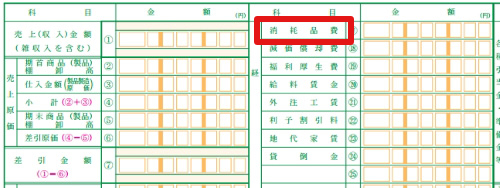

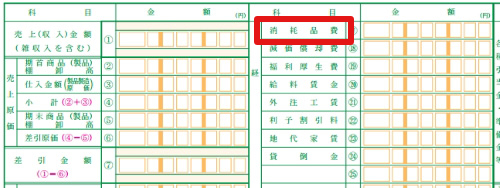

ウーバーイーツで使う靴の勘定科目は何か

個人事業主のウーバーイーツでは仕事用に使われる靴の勘定項目は「消耗品費」として分類するのが妥当です。

概ね2年近く使うと、どんなに強度の高い靴(登山靴や頑丈なスニーカー)でもソール・紐に関するいずれかの部分が破損して剥がれたり穴が空いたりするので、実際に消耗品扱いになります。

基本的に、仕事で使う靴を消耗品費以外の項目で精算するのは「靴の転売(スニーカー転売など)」で販売用に仕入れるなど、購入した靴それ自体が直接売上利益に繋がる場合のみです。

それ以外の、私達ウーバーイーツの配達員のように、靴自体が直接売上に繋がらない、道具として使われる場合の靴は、消耗品費として分類します。

この分類は少し間違えた程度で重大な問題は発生しませんが、毎年何にお金をどれ程使ったかなど、後から経営判断を反省・分析する際に原因を特定しにくくなったり、異様に一部の経費項目の費用が多くなって税務署に経費の使い方に不信感を与えてしまう可能性があります。

靴を経費にするためのポイントは?

靴の経費化のポイントは「仕事用であることが客観的に見て明らかかどうか」であり、作業靴を使う以外にも「靴に自社や屋号のロゴをプリントする」という方法があります。

Tシャツや作業着の場合はこの手段がよく用いられますが、靴の場合、私が今まで購入を検討した価格帯の靴にはそういった加工を施せるメーカーやサービスはありませんでした。

仮にロゴを縫ったり刻印を入れることができたとしても、加工にかかる費用より、経費にならない場合に本来払うはずの税額の方が安く済んでしまう可能性の方が大きいです。

税金を安くするためだけに、それ以上の余計なコストを支払っていては本末転倒です

また、UBER以外の安全靴や作業着を扱う会社でも、靴にロゴさえ付ければ100%経費化できるという確証は無いグレーゾーンなので、徒労に終わってしまう可能性もあります。

なので、経費化の為に靴のコストと手間を上げるくらいなら、さっさと安い良質な靴を買って、税金も払ってしまった方が遥かにコスパが良いです。

まとめ

・ウーバーイーツで使う靴は経費にすることが可能だが、用途が仕事のみと客観的に見て明らかな靴に限る

・靴を経費化する際の勘定項目は「消耗品費」

・個人で業務用に買った靴を経費化できるのは個人事業主のみ。法人の社長や会社員は経費にできない。

・配達員で靴の経費化が認められる主なケースは、安全靴を利用している場合

私はまだ配達員として直接税務調査に入られた経験は無く、身の回りの配達員や事業主仲間の間でも、実際に直接靴の経費問題を指摘されたというケースを見聞きしたことはありません。

普段使いの靴を仕事用だと税務署に主張すること自体は可能であり、税理士さんによっては、グレーゾーンと考えて確定申告の際にギリギリまで攻めることを提案してくる事業者寄りの方もいます。

ですが、結局どこまで許すかどうかは、管轄の税務署・担当者の判断や、裁判所の司法判断次第です。

それに、配達の仕事に使う靴など、せいぜい1万円前後、どんなに高くても2−3万円を超えることはないので、自分が責任を負えないリスクを抱えて怯えているよりは、実質数千円程度の税金は早々に払って、売上を上げる本来の配達の仕事に専念することをお勧めします。

勝つ見込みのない交渉に無駄な労力を割かず、他の項目で節税を考えましょう

コメント